A Declaração de Débitos e Créditos Tributários Federais (DCTF) é um instrumento crucial para a administração tributária no Brasil, servindo como meio para que as entidades jurídicas declarem seus tributos e contribuições federais. Com o avançar das tecnologias e a busca por maior eficiência e comodidade tanto para o contribuinte quanto para a Receita Federal, foi implementado a DCTFWeb, e com isso surgem atualizações significativas nos processos e prazos relacionados a esta declaração.

Neste contexto, será explorando as mudanças relativas às novas regras do prazo da DCTFWeb, destacando os ajustes para situações específicas e a ampliação de suas aplicações, a fim de esmiuçar melhor os impactos dessas alterações para as empresas e entidades governamentais envolvidas.

COMPREENDENDO O NOVO PRAZO DA DCTFWEB: MUDANÇAS E IMPACTOS

Antes, em relação à DCTFWeb, o prazo limite para entrega é até o dia 15 do mês subsequente ao de ocorrência dos fatos geradores, diferentemente da DCTF convencional. O prazo da DCTFWeb é postergado para o dia útil imediatamente posterior, se o vencimento coincidir com o dia não útil para fins fiscais. Lembrando que essa determinação está baseada na regra que passou a vigorar a partir de outubro passado, porque antes o prazo da DCTFWeb era sempre antecipado e essa antecipação estava gerando algumas dificuldades para as empresas.

Por exemplo, poderia acontecer que a terça-feira de carnaval coincidisse com o dia 15 e assim a entrega da DCTFWeb deveria ser antecipada para dia 11 de fevereiro. Então, avaliando esses casos, a Receita Federal ponderou alguns problemas que esse prazo antecipado acabava gerando. Pensando nisso, ao invés de exigir antecipação, decidiram postergar o prazo da DCTFWeb para o dia útil seguinte. E assim haveria um tempo maior para lidar com essa demanda.

VEJA TAMBÉM – DCTFWEB: RECEITA FEDERAL CANCELA MULTAS REFERENTES À EFD-REINF.

EXPANSÃO DAS APLICAÇÕES DA DCTFWEB: ALÉM DA RETENÇÃO DE INSS

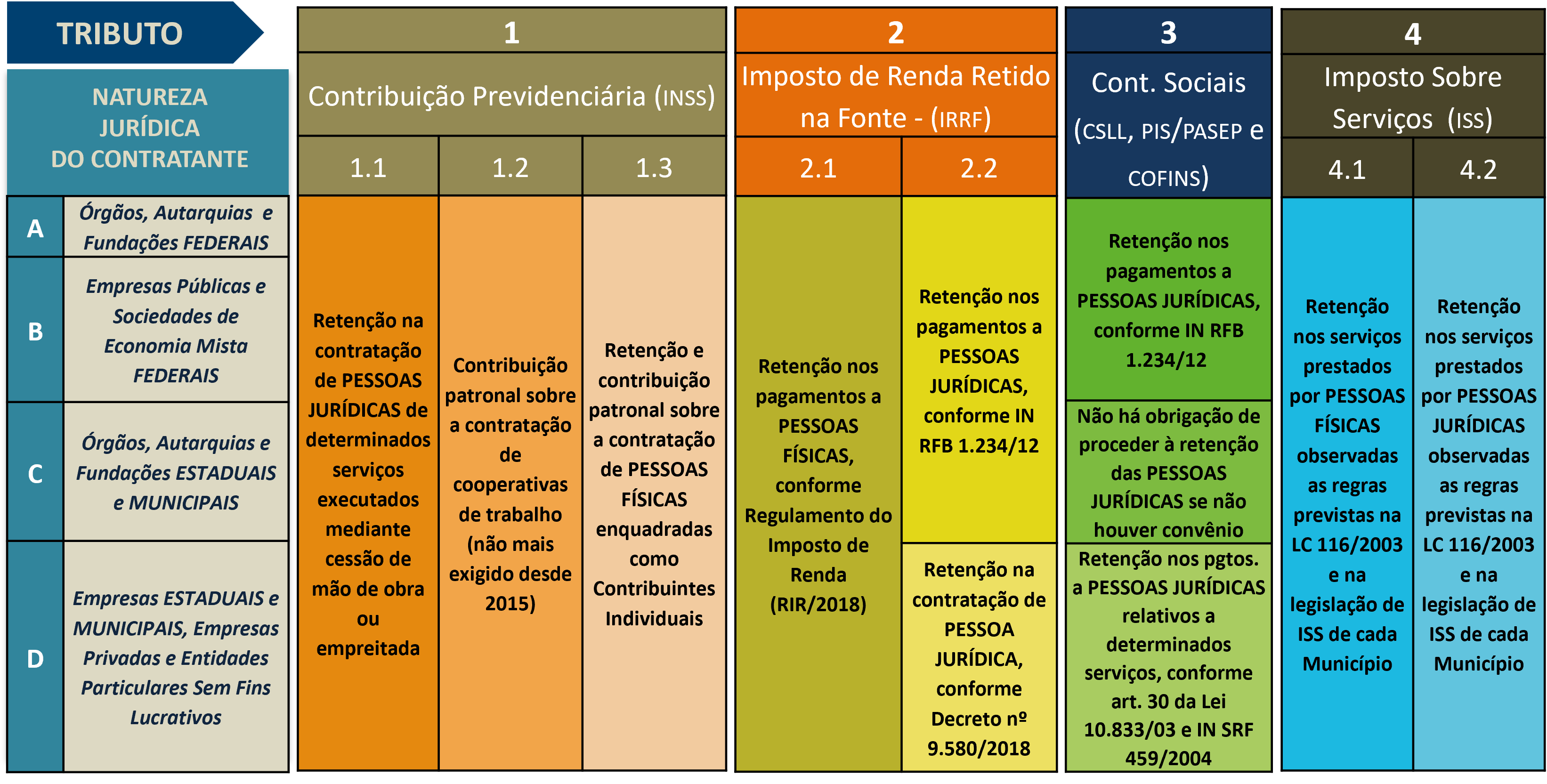

Inicialmente, a DCTFWeb só foi utilizada para geração dos DARFs relativos à retenção de INSS e contribuição para outras entidades ou fundos. Mas a partir de janeiro de 2024, também passou a ser gerado o DARF para recolhimento da retenção do Imposto de Renda e das Contribuições Sociais, exceto para as entidades da linha C do QSO*: o Imposto de Renda é Receita própria e, porque Contribuição Social, em regra, o município ou estado não retém.

A menos que seja um dos quatro municípios que firmou o convênio para reter as Contribuições Sociais. Então, o município ou o estado que firma esse convênio, tem que recolher o DARF das Contribuições Sociais retidas na fonte, mas isso acontece raramente. Então, pode-se dizer que, em regra, Contribuição Social não é uma preocupação para quem é da linha C do QSO. Para os órgãos, autarquias e fundações estaduais e municipais, então, esses da linha C, o Imposto de Renda não é recolhido em DARF gerado pela DCFWeb com fundamento naqueles artigos da Constituição.

A IMPORTÂNCIA DA FLEXIBILIDADE NO PRAZO DA DCTFWEB PARA OS CONTRIBUINTES

A flexibilização do prazo da DCTFWeb, especialmente em situações onde o vencimento coincide com feriados ou dias não úteis, demonstra uma abordagem mais compreensiva e adaptável da Receita Federal. Essa mudança não apenas alivia a pressão sobre os contribuintes e substitutos para cumprir prazos apertados, mas também melhora a qualidade das informações fornecidas, já que oferece tempo adicional para a preparação e revisão das declarações.

O prazo da DCTFWeb, portanto, não é apenas uma questão de cumprimento de uma formalidade, mas um componente chave na estratégia de modernização fiscal, que visa promover maior eficiência, transparência e justiça no sistema tributário brasileiro.

VEJA TAMBÉM – CONTRIBUIÇÕES SOCIAIS E IRRF NA DCTFWEB: ENTENDA O PRAZO DE INÍCIO DA DECLARAÇÃO EM 2024.

*Quadro Sinótico de Obrigações (QSO) – Versão 3.0:

Preencher e enviar as telas da EFD-Reinf e DCTFWeb de forma segura e sem erros: Se é isso é o que você quer, este é o curso certo, onde os professores fazem preenchimentos de telas ao vivo.

0 comentários